הכותרת הרשימה אתכם? אל דאגה, הכתבה על ההתמחות של ילין לפידות בסטוק פיקינג תרשים אתכם עוד יותר.

נתחיל ברשותכם,

בית ההשקעות ילין לפידות מצטיין כבר שנים בניהול נכסים בשוק ההון במגוון מוצרים ובמסלולים שונים.

כמובן שילין לפידות כמו שאר בתי ההשקעות וחברת הביטוח, אינם יכולים להבטיח תשואה אך בהסתכלות ארוכת טווח, אנו בהחלט יכולים לראות מגמות חיוביות.

על מנת לבחון לעומק את טיב ניהול ההשקעות של ילין לפידות, ראינו לנכון להציג את מסלול המניות שלהם בקופות הגמל אל מול המתחרים.

מסלול 100% מניות, זהו מסלול המותאם לחובבי הריגוש בשוק ההון, אותם משקיעים אשר מעדיפים סיכון מוגדל עם האפשרות לתשואת עודפת משמעותית.

בנוסף, במסלול 100% מניות, עיקר התשואה מגיעה מבחירת מניות (סטוק פיקינג ) של ועדת ההשקעות באותו גוף.

אז מה אנחנו רוצים למדוד? קודם כל תשואה אבל לא רק…

הנתון הראשון שנרצה לבדוק הוא תשואה, האם ילין לפידות מצליחה לייצר תשואה עודפת אל מול הגופים המקבילים במסלול המנייתי.

נתון נוסף הוא גובה אחוז החשיפה למניות בקופה, הסתכלות רק על תשואה היא הסתכלות שטחית ולכן אנו נרצה לדעת גם ממה התשואה מורכבת.

משקיעים רבים אינם מודעים לכך שגם במסלול של 100% מניות, מנהל ההשקעות באותו גוף אינו חייב לרכוש בפועל 100% מניות ויכול להוריד את החשיפה עד לגובה של 70% (ראינו גם פחות).

לכן, אנו נבחן איזה בית השקעות הצליח להשיג את התשואה הגבוהה ביותר עם אחוז חשיפה למניות הנמוך ביותר. נתון זה יעיד על טיב ניהול ההשקעות של אותו גוף.

הנתון האחרון אך לא פחות חשוב שנרצה לבדוק הוא מדד השארפ.

מדד השארפ הוא מדד מקובל בעולם ההשקעות, המדד למעשה מסייע לדרג איכות ניהול השקעות ביחס לרמת הסיכון שבה פעלה הקרן / קופה.

הנוסחה לחישוב מדד השארפ עברה אבולוציה במהלך השנים אך בעיקרה היא מציגה את עודף תשואת הקופה ביחס לסטיית התקן (תנודתיות).

אם כך נזכור שמדד שארפ גבוה, מעיד ניהול השקעות איכותי של מנהל ההשקעות.

בהקשר של הכתבה שלנו היום, נבחן אילו מהקופות המדורגות במקומות הראשונים מציגה מדד שארפ גבוה אשר יעיד על ניהול השקעות איכותי ולא תנודתי.

מהו סטוק פיקינג ?

סטוק פיקינג (Stock Picking) הוא מונח המתייחס למנהלי השקעות אקטיביים ומתוחכמים אשר בוחרים את המניות באופן ידני ובהתאם למדיניות ההשקעה שלהם.

למרות שזה נשמע כמובן מאליו שבמסלול מנייתי, מנהלי ההשקעות השונים יפעלו יום ולילה וינתחו כל מנייה אשר נרכשת בנכסי העמיתים אך לא תמיד זה המצב.

מנהלי השקעות רבים מבצעים השקעות במדדים ותעודות סל, אילו כבר כוללים מספר מניות ובמשקלים קבועים מראש ואינן משאירים מקום ליצירתיות של מנהל השקעות מפולפל ומוצלח.

ילין לפידות מראה עליונות בתחום הסטוק פיקינג ובוחרת לנהל את כספי העמיתים בצורה המתוחכמת ביותר בשוק המניות.

המונח סטוק פיקינג לרוב משודך עם הביטוי "הכה את המדד" , השידוך הזה מייצג מצב שבו מנהל השקעות מסוים מצליח להשיג תשואה גבוהה יותר מהמדד העיקרי והרלוונטי עבורו (S&P, תל אביב 35).

כלומר בית השקעות או חברת הביטוח אשר בוחרת לבצע את מירב השקעותיה באסטרטגית סטוק פיקינג למעשה לוקחת על עצמה יעד תשואה גבוה מהמדד על מנת להצדיק את האסטרטגיה שלה.

כיצד ילין לפידות מתפקדת במסלול המנייתי

ילין לפידות מנהלת קופות גמל במסלול המניות מ 2004 ומחזיקה במסלול זה נכון להיום מעל למיליארד שקל (על פי אתר גמל נט).

מכיוון שילין לפידות הינו בית השקעות בוטיקי, בו הבעלים הוא גם מנהל ההשקעות הבכיר, ההשוואה הטבעית שעושים המשקיעים היא בין ילין לפידות לאלטשולר שחם, אך אנחנו נשמור על הוגנות ונבדוק את ביצועי הקופה של ילין לפידות אל מול כל היצרנים המקבילים.

בתחילת הדרך אופיינה ילין לפידות באיכות ניהול מרשימה בסביבת האג"ח הקונצרני אך לאורך השנים האחרונות אחוז האחזקות באג"ח קונצרני פחתו במסלול המנייתי מה שהרשים את המשקיעים עוד יותר לאור הביצועים של הקופה.

מכיוון שבחרנו להשוות את ביצועי קופת הגמל של ילין לפידות במסלול המנייתי, בחרנו בתקופת זמן המחמיאה ביותר לכל היצרנים (2009 – 2019).

תקופת זמן זו מציגה את התאוששות בתי ההשקעות וחברות הביטוח השונות משנת 2008 הקשה, בנוסף טווח זמן זה כולל תקופות "קשות" בשוק ההון וחשוב לבחון כיצד איכות ניהול ההשקעות משפיע גם בזמנים מאתגרים.

להיות מקום ראשון עם פחות מניות זה מרשים

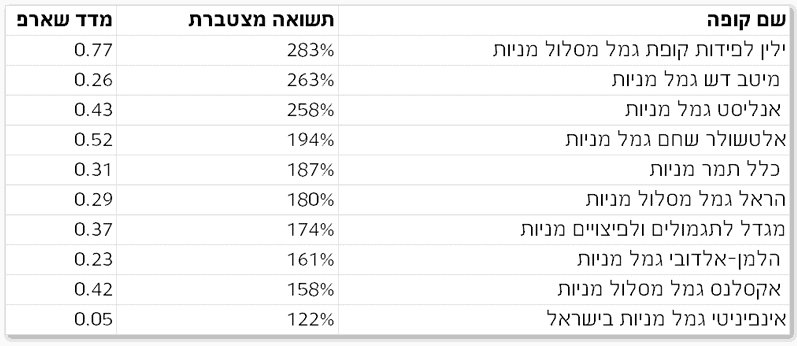

כפי שניתן לראות בטבלה המצורפת למעלה, ילין לפידות מובילה את הטבלה במסלול המנייתי עם תשואה מצטברת של 282.92% שזהו נתון יוצא דופן אך כפי שתיארתי כבר בפסקה הראשונה, אנחנו צריכים למדוד עוד מספר נתונים על מנת לקבוע את טיב הניהול של ילין לפידות.

אחוז מניות בקופה

בטבלת ההשוואה שלנו ישנם 10 מהגופים המובילים במשק בניהול השקעות, על מנת שלא להאריך את הכתבה בעודף נתונים, אנחנו נבחר לנתח לעומק רק את 3 הגופים המובילים בתשואות שכן גוף שנמצא במקום האחרון בביצועים, אין משמעות לאחוז החשיפה למניות שלו בקופה.

אם כך נתחיל במקום הראשון, ילין לפידות, ממוצע אחוז המניות בקופה עומד על כ 80%.

זהו נתון פנטסטי בהתחשב בעובדה שילין לפידות הצליחו להציג תשואה גבוהה ולשמור על המקום הראשון בעזרת פחות מניות.

במקום השני בפער לא גדול במיוחד, נמצאת מיטב דש עם ממוצע אחוז מניות של כ 96%.

מסלול המניות של מיטב דש עבר מספר מיזוגים מקופות אחרות ולכן קיימת סטיית תקן לנתונים אך יחד עם זאת, התשואה המצטברת שהושגה בקופה עדיין מרשימה מאוד.

במקום השלישי והמכובד, נמצאת חברת אנליסט עם ממוצע אחוז מניות דומה למיטב דש כ-95%.

אנליסט מתמחה בניהול תיקי השקעות בשוק ההון ומאופיינת כגוף אשר אינו מפחד ממניות ויודע להתנהל בתקופות מאתגרות בשוק ההון ולכן אנו לא מופתעים שהם במקום השלישי.

אם כך, מה אנו יכולים להסיק מהנתונים הללו עד כה?

מכיוון שמיטב דש ואנליסט הציגו את התשואה בעזרת שימוש של הרוב המוחלט (מעל ל-95% ) מכספי הקופה במניות חו"ל והארץ, נוכל להסיק שכל התשואה בקופה הגיע כתוצאה ממסחר במניות.

מאידך, ילין לפידות הצליחה להציג תשואה גבוהה יותר משאר המתחרים בזמן שהשתמשה רק ב 80% (בממוצע) מכספי הקופה למסחר במניות חול והארץ.

כלומר במילים אחרות, ניתן להסיק שהרווח שהתקבל כתוצאה ממסחר במניות בילין לפידות היה גבוה יותר מהגופים המקבילים.

זהו נתון אשר מעיד על יכולת סטוק פיקינג מרשימה של ועדת ההשקעות של ילין לפידות.

מדד שארפ גבוה מצביע על יציבות

להציג לכם טבלת תשואה מצטברת זה כמובן לא מספיק על מנת לקבוע לגבי טיב ההשקעות של ילין לפידות, מכיוון שתשואה מצטברת גבוהה יכולה להתקבל גם על ידי לקיחת סיכונים מיותרים בקופה.

כל משקיע יודע שכאשר הוא חותם על הפקדה למסלול מנייתי, הוא מכין את עצמו לרכבת הרים רגשית שתגיע יחד עם זה בתקופות מאתגרות בשוק ההון.

לכן, בדיקת מדד השארפ דווקא במסלול המנייתי היא קריטית לכל משקיע ובמקרה שלנו הנתונים דווקא לטובתנו מכיוון שהגוף שמוביל את התשואות, הוא גם זה שבעל מדד השארפ הגבוה ביותר.

מדד השארפ של ילין לפידות במסלול המנייתי עומד על 0.77 שזהו ציון גבוה מאוד לכל הדעות ובהשוואה אליו, מיטב דש שבמקום השני דווקא עם מדד שארפ בגובה 0.26.

נתון זה מחזק עוד יותר את האמירה לגבי טיב ניהול ההשקעות של ילין לפידות בעזרת סטוק פיקינג , נראה שהם הצליחו להשיג תשואה מצטברת גבוהה תוך לקיחת סיכונים מחושבים ומינימליים, סטיית תקן נמוכה ותנודתיות מופחתת בהשוואה לגופים המקבילים.

ילין לפידות במסלול מניות – תיקון 190

נוכל לייחס מספר רב של יתרונות לנהל את כספנו במסלול המנייתי של ילין לפידות בזכות הביצועים שהשיגו בשנים האחרונות, אך מכיוון שאנו בלירות המגזין אוהבים לשלב הטבות מס היכן שניתן, לכן גם כאן משקיעים אשר זכאים לתיקון 190 נהנים יותר.

תיקון 190 בקצרה למי שלא מכיר, הינו תיקון לפקודת מס הכנסה שהוצג ב2012 ומעניק לזכאים פטור ממס רווחי הון על כספים שהופקדו לקופת גמל במעמד לתיקון 190 ומשמשים כקצבה. או לחלופין התיקון יעניק למשקיע הפחתה במס רווחי הון לגובה של 15% נומינלי במקרה של משיכה חד פעמית מהקופה.

תיקון 190 בילין לפידות הפך להיות פופולארי בקרב המשקיעים היותר "אמיצים" אשר רוצים לנצל את הטבת המס שלהם יחד עם מסלול מנייתי ובעל פוטנציאל רווח גבוה ככל הניתן.

לקוחות ילין לפידות שביצעו הפקדה לתיקון 190 בשנת 2012 (לאחר כניסת התיקון לתוקף), נהנו מתשואה עודפת של 95%. ובמידה ואותם משקיעים יבחרו לקבל קצבה מתוך הקופה, הם ייהנו מפטור ממלא מס רווחי הון, כלומר 95% רווח נטו.

ילין לפידות סטוק פיקינג השורה התחתונה

סטוק פיקינג הוא מושג שלא תמיד רואים בחדשות או בעיתונות, לרוב אלו מנסים להתרכז בנתוני התשואה בלבד.

למרות שאלו נתונים חשובים, היה לנו חשוב לא פחות להדגיש כיצד התשואה מושגת ומה ניתן ללמוד על איכות ניהול ההשקעות של בתי השקעות אלו.

ילין לפידות מתמחה בתחום הסטוק פיקינג ומציגה ביצועים במסלול המנייתי אשר אינם משתמעים לשתי פנים.

בעשר השנים האחרונות התשואה המצטברת של ילין לפידות עקפה את ה280% תשואה תוך שמירה על תנודתיות נמוכה ככל הניתן ובעזרת אחוז המניות הנמוך ביותר.

נתון שמלמד אותנו שבחירת המניות (סטוק פקיקינג) של מנהלי ההשקעות בילין לפידות מתבצעת בצורה פנטסטית.

במידה ואתם חובבי ריגוש ואינכם חוששים מסיכון בשוק ההון, ייתכן שכדאי לשקול את קופת הגמל של ילין לפידות במסלול המניות כאופציה נהדרת. על אחת כמה וכמה אם אתם זכאים לתיקון 190.

בנימה אישית, אל תמהרו לקפוץ למסלול המנייתי רק בגלל התשואה המפתה, ייתכן והכתבה תיארה את המסלול המנייתי של ילין לפידות כ"חסר סיכון" אך זהו עדיין מסלול ספקולטיבי אשר חווה ירידות בטווחי זמנים מסוימים.

יש הבדל גדול בין לראות תשואה מצטברת של 10 שנים ולהגיד, גם אני רוצה 280% תשואה לבין לחוות את הרכבת הרים הזו בפועל ?

עשו לנו טובה, תפנו אלינו לפני שאתם עושים שינוי שכזה, עדיף עוד זוג עיניים שיבדוק את תיק הנכסים שלכם לפני שאתם רצים להגדיל חשיפה למניות.

עד אז, שיהיה לנו המון בהצלחה!